GameStop, Dogecoin und ein neues Marktparadigma

Es ist schwer, der Symbolik und Bedeutung des Reddit-Robinhood-GameStop-Dramas der vergangenen Woche gerecht zu werden.

Das heißt nicht, dass es in einigen Quartalen nicht übertrieben wurde. Ich habe es gehört verglichen mit die Kapitolunruhen – nein, das war Aufruhr, das ist Rebellion, ganz anders. Ich habe gesehen fordert für Die Aufsichtsbehörden müssen jedoch in Einzelhandelsplattformen einsteigen und diese schließen Es ist kein klares Verbrechen wurde begangen. Und ich habe gelesen, dass die Anführer dieser Anklage gemalt werden müssen als "Außenseiter". Diese Herablassung selbst ist Teil des Problems.

Die Protagonisten sind keine Außenseiter – sie sind Privatanleger, die ihre kollektiven Muskeln spielen lassen, genau die Muskeln, zu deren Entwicklung das „Establishment“ sie ermutigt hat.

Du liest Krypto lang & kurz, ein Newsletter, der die Kräfte, die die Kryptowährungsmärkte antreiben, genau untersucht. Es wurde von Noelle Acheson, der Research-Leiterin von CoinDesk, verfasst und erscheint jeden Sonntag. Es bietet eine Zusammenfassung der Woche – mit Einsichten und Analysen – aus Sicht eines professionellen Anlegers. Hier können Sie sich anmelden.

Privatanleger waren ermutigt zu investieren ihre Ersparnisse an der Börse. Ihnen wurden mobile Apps angeboten, die es einfach machten. Sie wurden mit Ratschlägen und Ideen von Mainstream-Medien bombardiert. Sie bekamen Geld zum Ausgeben. Und niedrige Renditen trieben sie die Risikokurve nach oben.

Weg machen

Während die Aufmerksamkeit auf eine Handvoll Aktien gerichtet war, die aufgrund der Begeisterung des Einzelhandels astronomische Zuwächse verzeichneten, haben der Ursprung und das Ergebnis (was auch immer das sein mag) viel mit den Kryptomärkten zu tun.

Wir versuchen nicht, irgendjemandes Donner zu stehlen. Der WallStreetBets-Kanal, der die Truppen galvanisierte und die Anklage anführte nicht willkommen Kryptohändler oder sogar Geschwätz. Ihre Treiber sind nicht Dezentralisierung oder fairer Zugang – vielmehr scheinen sie von Freude über ihre neu entdeckte Macht und Wut motiviert zu sein.

Die Wut geht tief. Die 139% ige Short-Position gegenüber GameStop signalisierte eine starke Beteiligung von Hedgefonds – dies war jedoch ein Auslöser und keine Ursache. Diese Rebellion ist Ausdruck einer aufgestauten Frustration über die verzerrten Regeln der Kapitalmärkte, die die Macht der „Elite“ festigen, verbunden mit verbleibenden Ressentiments gegen die Rettungsaktionen von 2008, mangelnder Markttransparenz und einer langen Liste von Missständen bei den Generationen.

Eine ähnliche „alte“ und „neue“ Denkweise treibt die Kryptomärkte an.

Viele von uns waren angezogen Bitcoin aus Sorge um die Auswirkungen defensiver Entscheidungen fest verwurzelter Interessen auf den individuellen Wohlstand. Andere waren von dem Konzept der dezentralen Finanzierung als Gegenmittel gegen den potenziellen Schaden durch die konsolidierte Macht angezogen. Und es gibt ein starkes Votum für finanzielle Souveränität und Handelsfreiheit.

Wir alle haben beobachtet, wie das traditionelle Finanzwesen zunächst die Vorstellung ablehnte, dass ein programmierbarer Token jemals einen Wert haben könnte oder dass Code Rendite bringen könnte. Der Erfolg der Kryptomärkte hat einen Großteil der „alten Garde“ gezwungen, allmählich zu erkennen, dass sich die Dinge ändern. Die Ereignisse dieser Woche werden diese Botschaft zweifellos nach Hause bringen.

Darüber hinaus die gleichen Plattformen, die sich auf der Demokratisierung der Finanzen endete Einschränkung des Benutzerzugriffs zu bestimmten Trades in dieser Woche, mit dem Markt in vollem Gange. Können Sie sich ein öffentlicheres Rampenlicht auf die Schwachstellen der aktuellen Marktinfrastruktur vorstellen? Google Trends zeigt, dass die Suche nach „defi“ (kurz für dezentrale Finanzierung) zunimmt.

Es besteht das Risiko, dass die neue Verwaltung wird die Rebellion der Privatanleger nutzen als Ausrede zur Überregulierung. Die Stimmung in der Bevölkerung scheint jedoch bei den Rebellen zu sein, wie der Gesetzgeber zweifellos weiß (ich kann mich nicht erinnern, Ted Cruz jemals gesehen zu haben einverstanden mit Alexandria Ocasio-Cortez zuvor).

Was mehr ist, die Nominierung von Gary GenslerDer Vorsitzende der US-amerikanischen Börsenaufsichtsbehörde (Securities and Exchange Commission), der sich mit Kryptomärkten auskennt und diese allgemein unterstützt, könnte auf den Beginn einer Strukturreform zugunsten eines „demokratischeren“ Zugangs hinweisen.

Dies könnte auch das Verständnis der Anleger für einige der zugrunde liegenden Eigenschaften von Blockchain-basierten Vermögenswerten und deren Märkten stärken. Der Zugang zu diesen Märkten weist zwar einige Hürden auf, z. B. die Zuständigkeit und die Vertrautheit mit der Technologie. Die Auswahl der Anleger und die Benutzererfahrung waren jedoch noch nie so gut wie bei einigen großen Marktinfrastrukturakteuren in der Absicht, an die Öffentlichkeit zu gehen in diesem Jahr wird sich weiter verbessern.

Zurück zum Wesentlichen

Es ist nicht nur die Marktstruktur, die aufgrund der Ereignisse dieser Woche wahrscheinlich erneut überprüft wird. Auch das Marktverständnis muss überdacht werden. Dies hat auch viel mit Krypto-Assets zu tun.

Ich habe diese Woche die Anzahl der Mainstream-Kommentatoren verloren stotterte herum "Grundlagen" und wie der Preis sollte sich nicht so viel bewegen wenn sich die Situation von GameStop nicht geändert hat. Sie liegen falsch – ob die Aktie derzeit überbewertet ist oder nicht (dazu habe ich keine Meinung), die Situation und die Fundamentaldaten des Unternehmens haben geändert.

Erstens gibt es die massive Werbung. Zweitens gibt es neben den potenziellen zukünftigen Einnahmen aus dem Verkauf von Spielen wahrscheinlich eine Merchandising-Möglichkeit durch Markenbecher und Mistgabeln. Drittens gibt es eine Grundstütze für die Unterstützung des Aktienkurses – nur dies wird traditionell bei der Bewertung von Vermögenswerten nicht als erwägenswert angesehen. Es sollte sein.

Investopedia definiert Geschäftsgrundlagen als "Informationen wie Rentabilität, Umsatz, Vermögenswerte, Verbindlichkeiten und Wachstumspotenzial". Ich würde dieser Liste "öffentliche Unterstützung" hinzufügen. Kritiker dieser Idee werden sagen, dass die Stimmung kurzlebig, unpraktisch zu schätzen und daher unmöglich zu bewerten ist, während traditionelle Fundamentaldaten greifbar sind und abgezinst werden können.

Heutzutage sind sogar die greifbaren Schätzungen nur Schätzungen, die – wie wir gesehen haben – stark variieren und durch unvorhergesehene Ereignisse unbrauchbar werden können. Wir haben auch gesehen wie Stimmung bewegt Märkteund das nicht nur kurzfristig. Kein Analyst kann seine Macht vernünftigerweise ignorieren, und wenn er darauf besteht, dass Portfolioentscheidungen „an den Grundlagen festhalten“, wird davon ausgegangen, dass die Dinge wieder so werden, wie sie vor 50 Jahren waren, als Anleger ihr Geld in sicheren Wertpapieren abstellten und sie bis zur Pensionierung vergaßen.

Die Kraft, die diese Woche entfesselt wurde, könnte einige von uns Oldies an 1999 erinnern, als das Marktfieber vor dem Absturz aufstieg. Aber damals hatten wir nicht die Macht der sozialen Medien, eine Generation steckte drinnen fest und Hubschraubergeld von der Regierung. Wir haben uns auch nicht mit einem beispiellosen Ausmaß an sozialer Verwirrung, Vertrauensverlust in Institutionen und dem Glauben an die Stärke der Gemeinschaft befasst. Die heutigen Märkte können sich jederzeit nach Süden drehen, und wenn dies der Fall ist, ist dies wahrscheinlich hässlich. Im Gegensatz zur Jahrhundertwende ist es jedoch unwahrscheinlich, dass die Beteiligung des Einzelhandels nachlässt – bei diesem kulturellen Wandel geht es um mehr als um Geldverdienen.

Die neu gewonnene Kraft von Privatanlegern hat gezeigt, dass die Stimmung die Gewinnprognosen nicht nur übertrifft, sondern auch beeinflussen kann. Dieselben Investoren, die sich in die Aktie stapeln, sind dieselbe Bevölkerungsgruppe, auf die das zukünftige Geschäft von GameStop abzielen wird. Die kollektive Macht zeigte diese Marktstimmung ist ein grundlegendes Merkmal der Märkte, heute mehr denn je. Einige der Preissprünge in dieser Woche könnten von Hedgefonds getrieben worden sein, die dies verstanden und Kaufaufträge entsprechend erteilt haben.

Während sich die Volatilität wahrscheinlich beruhigen wird und die Geschäftsanalyse bei Anlageentscheidungen immer eine wichtige Rolle spielen sollte, können wir nicht mehr sagen, dass die Stimmung kein grundlegender Bestandteil der Preisaussichten eines Vermögenswerts ist.

Dies ist besonders relevant bei Krypto-Assets. Kritiker haben Bitcoin oft vorgeworfen, keinen „fundamentalen Wert“ zu haben, womit sie keinen Cashflow, keine Bilanz oder potenzielles Gewinnwachstum meinen. Es stimmt, es gibt diese Dinge nicht, aber es hat einen weit verbreiteten Glauben an seine Nützlichkeit, Geldpolitik und eventuelle Annahme durch eine noch breitere Gemeinschaft. Dieser Glaube sollte als grundlegendes Merkmal betrachtet werden, wie es jetzt offensichtlich ist treibt die Preissteigerung voran.

Bitcoin ist nicht das einzige eindeutige Beispiel dafür. Diese Woche gab es den Preis für Dogecoin (Hund) auf einer Stufe Anstieg um das Zehnfache (Anstieg um 500% zum Zeitpunkt des Schreibens), wobei die Kryptowährung kurzzeitig in die Liste der Top-10-Krypto-Assets nach Marktkapitalisierung aufgenommen wird. Hund macht nichts Besonderes Es hat einen niedlichen Hund als Logo. Sein Gründer hat das Projekt vor langer Zeit abgelehnt. Einige Leute haben es als einen Witz gehyped, der dann Teil seiner Erzählung wurde – mit anderen Worten, sein unprätentiöser Mangel an Grundlagen ist Teil seines Wertes geworden. Wir mögen Leute verspotten, die Ersparnisse in einen rein sentimentalen Vermögenswert stecken – aber diese Stimmung hat DOGE seit über sechs Jahren am Leben erhalten, und hat angezogen ein bisschen von hochkarätigen Anhängern.

Neue Sprache

Als Analyst, der in „Old School“ -Bewertungen und Portfolioallokationstechniken geschult ist, verstehe ich die Zurückhaltung, komfortable Heuristiken loszulassen – ich persönlich vermisse diskontierte Cashflows, die so schön und sauber sind. Aber wenn sich Marktkomponenten und Teilnehmer ändern, muss sich auch die Marktanalyse ändern. Erinnert sich noch jemand daran, wann die letzten „Value Stocks“ dafür waren?

Kryptomärkte verschieben seit einiger Zeit die Grenzen dessen, was „Wert“ bedeutet. Die neue Generation von Investoren zeigt uns, dass alte Regeln überprüft werden müssen.

Sie sind auch dauerhaft die Grenzen verwischen zwischen institutionellem „Smart Money“ und „dummem Geld“ für den Einzelhandel. Darüber hinaus zeigen sie, dass Reformen von jenen eingeleitet werden können, die zuvor wenig Einfluss auf die Erzielung von Gewinnen hatten.

Dies ist der Ursprung und das Ethos des Kryptomarkts auf den Punkt gebracht: neue Regeln für einen neuen Anlegertyp. Der Crypto Asset Market wurde im Einzelhandel geboren und von Grund auf kultiviert. Es zieht Investoren an, die nach einer Alternative zum traditionellen System suchen. Es hat neue Metriken und Bewertungsparadigmen hervorgebracht.

Wir alle, die wir in dieser Branche arbeiten, haben die Machtverschiebung in dieser Woche mit dem Gefühl beobachtet, dass das, was wir erwartet haben, endlich einsetzt: Ein neuer Anlegertyp besteht auf neuen Regeln und einer neuen Sprache, und die Mainstream-Märkte beginnen zur Kenntnis nehmen. Diese neue Art von Investor – sei es wütend auf Eliten und ungleiche Regeln, fasziniert von der Entstehung einer neuen Art von Vermögenswerten oder beidem – wird eine Neufassung einiger seit langem etablierter Anlageregeln erzwingen und damit die Philosophie vorantreiben hinter dem Begriff „Wert“ hin zu einer flexibleren Definition für unsere sich ändernden Zeiten.

KETTENGLIEDER

Ray Dalio, Gründer von Bridgewater Associates, dem weltweit größten Hedgefonds, ein Dokument veröffentlicht seine Gedanken zu Bitcoin auslegen. Dies ist vor diesem Hintergrund bemerkenswert vor kurzem er äußerte öffentlich Skepsis, dass es gelingen würde.

- "Ich glaube, Bitcoin ist eine verdammt gute Erfindung."

- "Derzeit gibt es nicht viele alternative goldähnliche Vermögenswerte, deren Bedarf steigt."

- "Es scheint mir, dass es Bitcoin gelungen ist, die Grenze zwischen einer hochspekulativen Idee, die es nicht in kurzer Zeit geben könnte, und einer möglichen und wahrscheinlich zukünftigen Wertschöpfung zu überschreiten."

- "Das neue Paradigma, in dem wir leben und in dem viele Staatsanleihen nicht mehr die gleichen Rendite- oder Diversifizierungsmerkmale und Währungen aufweisen, die einem höheren Abschreibungsrisiko ausgesetzt sind, könnte die Entwicklung alternativer Vermögensspeicher schneller vorantreiben, als dies sonst der Fall gewesen wäre."

- "Bisher scheint die Fähigkeit von Bitcoin, einen gewissen Diversifizierungsvorteil zu bieten, eher theoretisch als realisiert zu sein."

Elon Musk hat jetzt "Bitcoin" und sein Logo in seiner Twitter-Biografieund kennzeichnete dies mit dem Tweet: "Rückblickend war es unvermeidlich."

Scott Minerd, Chief Investment Officer von Guggenheim Partners, erzählte Bloomberg Fernsehen Diese Woche glaubt er nicht, dass die institutionelle Investorenbasis von Bitcoin „groß genug“ oder „tief genug“ ist, um die aktuelle Bewertung zu rechtfertigen.

In einem Interview mit Yahoo Finance, CEO von ARK Investment Management Cathie Wood enthüllte das Die jüngsten Gespräche mit großen Unternehmen lassen sie glauben, dass weitere dem Beispiel von Square folgen und einen Teil ihrer Staatskasse für Bitcoin bereitstellen werden. Sie auch gesagt Beim dieswöchigen ETF Big Ideas Event bezweifelt sie, dass ein Bitcoin-ETF genehmigt wird, bis die Marktkapitalisierung des Vermögenswerts 2 Billionen US-Dollar erreicht.

Bank of Singapore, ein Private-Banking-Zweig der OCBC Bank (gemessen an der Bilanzsumme die zweitgrößte Bank in Südostasien), sagte in einem Forschungsbericht dass Kryptowährungen das Potenzial haben, Gold als Wertspeicher teilweise zu ersetzen, wenn sie die Hürden, die hohe Volatilität, das Reputationsrisiko und die mangelnde Akzeptanz durch die Aufsichtsbehörden überwinden können.

Laut Quellen einige der größten Stiftungsfonds der Universität in den USA, einschließlich Harvard, Yale, Brown und der University of Michigan, habe leise Kryptowährung gekauft seit 2019. WEGBRINGEN: Dies ist angesichts des traditionell konservativen Anlegerprofils der Stiftungen bemerkenswert. Die Zuweisungen sind höchstwahrscheinlich relativ gering, aber dennoch liegt der AUM der College-Stiftungen bei Hunderten von Milliarden Dollar – klein kann einen langen Weg gehen. Es lohnt sich auch, den Stiftungsaktivismus im Auge zu behalten – einige Universitäten, insbesondere Harvard, wurden wegen ihrer Investition in Unternehmen für fossile Brennstoffe kritisiert. Der (falsch interpretierte) Ruf von Bitcoin als schlecht für das Klima könnte ihre Aufmerksamkeit erregen.

Gemäß Genesis Capital letzter Quartalsbericht, sein Gesamtvolumen der ausstehenden aktiven Kredite stieg im vierten Quartal um über 80% auf 3,8 Mrd. USD. Die Kreditentstehung stieg um 46% auf 7,6 Mrd. USD, die durchschnittliche Kreditgröße verdoppelte sich von 2 Mio. USD auf 4 Mio. USD und die durchschnittliche Kreditgröße für Erstkreditgeber stieg von 0,6 Mio. USD auf 3,2 Mio. USD. WEGBRINGEN: Diese Wachstumszahlen unterstreichen das wachsende Bewusstsein institutioneller Anleger für die bei Kryptokrediten möglichen Renditen. Solange die Renditen in traditionellen Märkten niedrig bleiben, sollte das Wachstum weiterhin stark sein. Dies unterstützt eine gesunde Liquidität in den Kryptomärkten, was wiederum zur Stärkung der Marktinfrastruktur beitragen und die Volatilität der Vermögenswerte schrittweise verringern könnte. (Hinweis: Genesis Capital gehört DCG, ebenfalls Muttergesellschaft von CoinDesk.)

Auf Business Intelligence-Unternehmen MicroStrategy (MSTR) letzter Gewinnaufruf, CEO Michael Saylor versprochen, weiter zu gießen Das überschüssige Bargeld des Business-Intelligence-Unternehmens in Bitcoin teilt den Anlegern mit, dass sein Team auch „verschiedene Ansätze“ für zusätzliche Käufe untersuchen wird. WEGBRINGEN: Sie wirklich sind daran arbeiten, ein Bitcoin-ETF zu werden.

Cryptocurrency Mining-Unternehmen Marathon Patent Group (MARA) kaufte 150 Millionen Dollar in Bitcoin während des letzten Preisverlaufs des Krypto-Assets. WEGBRINGEN: Hier haben wir ein Bitcoin-Bergbauunternehmen, das BTC auf dem freien Markt kauft, um noch mehr zu einem „reinen Spiel“ für den Vermögenswert zu werden. Und dennoch gilt ein Bitcoin-ETF als zu riskant.

Das Stadt von Miami Am Mittwoch eine Kopie hochgeladen des Bitcoin-Weißbuchs auf seine Website, das sich einem wachsenden Chor von Regierungen und Unternehmen anschließt, die jetzt die ursprüngliche Blaupause von Bitcoin hosten. WEGBRINGEN: Auf einer Website der US-Stadtregierung befindet sich das Bitcoin-Whitepaper. Lassen Sie das sinken.

In den letzten Monaten Graustufeninvestitionen (im Besitz von DCG, ebenfalls Muttergesellschaft von CoinDesk) hat sich angemeldet über 10 neue Trusts basierend auf Krypto-Assets mit kleinerer Obergrenze wie aave, Kettenglied, Polkadot und andere. WEGBRINGEN: Grayscale verwaltet derzeit eine Reihe marktführender Trusts, darunter GBTC (Bitcoin) und ETHE (Ethereum) sowie einige kleinere, die auf Horizen basieren. Litecoin, stellar und andere. Während Graustufen nicht unbedingt die Absicht signalisieren, auf diese neuen Unterlagen zu reagieren, deuten sie auf eine wachsende Auswahl für institutionelle Anleger in den kommenden Monaten hin.

Kanadische Investmentfirma Bitcoin-Fonds von Ninepoint Partners (BITC.U und BITC.UN) begann diese Woche mit dem Handelnach einem Börsengang an der Toronto Stock Exchange in Höhe von 230 Mio. CAD (180 Mio. USD). WEGBRINGEN: Der beträchtliche Betrag macht diesen Fonds nicht nur zum größten neuen Kryptofonds Kanadas und zum zweiten in zwei Monaten (der CI Galaxy Bitcoin Fund wurde nach 72 Millionen US-Dollar an der TSX gehandelt öffentliche Erhöhung im Dezember) weist es auch auf eine erhebliche und wachsende Nachfrage kanadischer Investoren hin.

Indiens Parlament erwägt eine von der Regierung unterstützte Gesetzesvorlage Dies würde „private“ Kryptowährungen verbieten und einen Rahmen für die Schaffung einer offiziellen digitalen Währung der Reserve Bank of India schaffen. WEGBRINGEN: Die möglichen Auswirkungen der vorgeschlagenen Rechnung sind noch unklar – was bedeutet sie beispielsweise unter „privater“ Kryptowährung? Bitcoin und andere sind öffentliche Kryptowährungen. Dies wäre jedoch ein besorgniserregender Präzedenzfall. Es wäre auch eine interessante Fallstudie darüber, wie effektiv staatliche Verbote von Krypto-Assets sind.

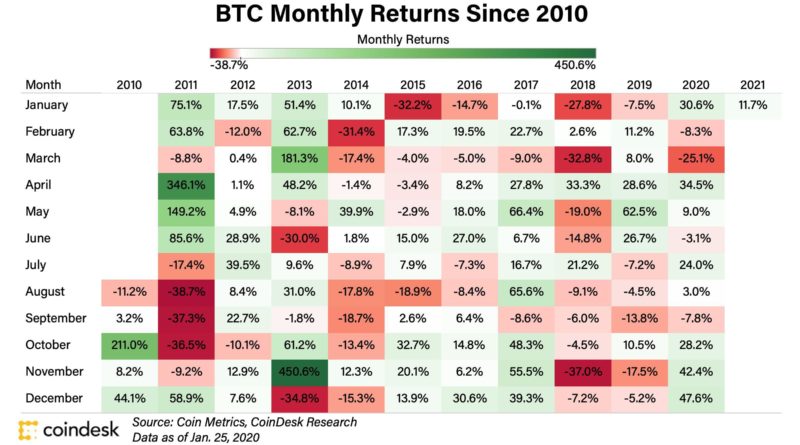

Wenn Sie nach einer Vogelperspektive suchen monatliche Marktleistung, mein Kollege Shuai Hao hat diese Rückgabetabelle zusammengestellt. Wenn Sie blinzeln, können Sie sehen, dass die Sommermonate traditionell schwächer sind und das Jahresende normalerweise stärker ist. Darüber hinaus können wir sehen, dass die Volatilität etwas zurückgegangen ist (weniger dunkle Farben in beiden Farben).