Blick in die wirtschaftliche Zukunft von Ethereum

Dieser Artikel erschien ursprünglich in Valid Points, dem wöchentlichen Newsletter von CoinDesk, der Ethereum 2.0 und seine weitreichenden Auswirkungen auf die Kryptomärkte aufschlüsselt. Hier gültige Punkte abonnieren.

Während sich Wochen und Monate in Krypto oft wie Jahre anfühlen, sind erst 60 Tage vergangen, seit der Hard Fork, der EIP 1559 enthielt, im Mainnet von Ethereum implementiert wurde. Eine Welt voller Daten zu EIP 1559 aufgetaucht, aber letztendlich steckt das Upgrade noch in den Kinderschuhen.

Tatsächlich habe ich vor ein paar Wochen über Nic Carters etwas übermäßig eifrige Ethereum-Imbissbuden geschrieben und wie es wahrscheinlich war zu früh, um die Auswirkungen von EIP 1559 auf das Netzwerk abzuschätzen. Diese Woche ändere ich jedoch meinen Ton ein wenig und betrachte die möglichen Auswirkungen der Grundgebührenverbrennung des Upgrades und ihre Auswirkungen auf die Langlebigkeit von Ethereum.

Auf sehr hohem Niveau verwendet Ethereum unter Proof-of-Work (PoW) und Proof-of-Stake (PoS) Blockbelohnungen, um Miner und Validatoren der Kette zu motivieren. Dieser Anreiz trägt zur angemessenen Sicherung des Netzwerks bei, indem diejenigen bezahlt werden, die für die Bestätigung von Transaktionen und die Protokollierung des Zustands der Kette von Vorteil sind, was wiederum den Wettbewerb fördert, um eine große und verteilte Basis von Bergleuten/Validatoren aufzubauen.

Prämienausgabe: Bitcoin vs Ethereum

Bitcoin verwendet ein ähnliches Modell, aber alle vier Jahre sinkt der in Blockbelohnungen gezahlte Betrag, bis die Belohnung extrem vernachlässigbar ist und das Bitcoin-Angebot 21 Millionen übersteigt. Da Blockbelohnungen vernachlässigbar werden, Bitcoin-Miner werden gezwungen sein, sich auf Transaktionsgebühren zu verlassen um profitabel zu bleiben. Vernünftigerweise muss das Netzwerk ein Aktivitätsniveau aufrechterhalten, das hoch genug ist, um die Bergleute für ihre Dienste zu bezahlen.

Ethereum und EIP 1559 hingegen verfolgen nun einen umgekehrten Ansatz zum Sicherheitsbudget von Bitcoin. EIP 1559 hat die überwiegende Mehrheit der Transaktionsgebühreneinnahmen, die die Bergleute zuvor erhalten hatten, weggenommen, aber Ethereum wird auf unbestimmte Zeit weiterhin Blockbelohnungen an Bergleute (und schließlich Validatoren) ausgeben. Während Ethereum einen unbegrenzten Angebotsansatz verfolgt, wird die neu eingeführte Gebührenverbrennung dazu beitragen, der Inflation von Ether entgegenzuwirken.

Die Rolle von Bitcoin als Inflationsschutz war sicherlich ein großer Teil des Erfolgs des Vermögenswerts. Die Erzählung über das „digitale Gold“ führt jedoch zu einer geringeren Netzwerkaktivität, da der Vermögenswert zumindest vorerst als Wertaufbewahrungsmittel und nicht als Tauschmittel betrachtet wird. Dieses Problem hat einige Fragen aufgeworfen, ob die Transaktionsgebühren ausreichen werden, um das Interesse der Bergleute aufrechtzuerhalten, ob sich die Bergleute anpassen oder ob das Netzwerk auf ein aktualisiertes Vergütungsmodell umsteigen muss.

Es ist wahrscheinlich falsch zu sagen, dass EIP 1559 dieses Problem der ewigen Zahlung von Bergleuten „gelöst“ hat, denn auch hier ist das feste Angebot von Bitcoin das, was die Investition in den Vermögenswert so attraktiv macht. Das Angebot von Ether hingegen wird extrem von der Netzwerkaktivität und der Nachfrage nach Blockspace abhängen. Das Bitcoin-Netzwerk ist noch Jahre davon entfernt, dass das Problem Wirklichkeit wird, und wird mich wahrscheinlich mit seiner Anpassungs- und Überlebensfähigkeit überraschen.

Mein Vergleich zwischen den beiden Netzwerken ist streng genommen, wie sie die Anreize für Bergleute angehen, was meiner Meinung nach EIP 1559 möglicherweise mit seinem Gebührenverbrennungsmechanismus angegangen ist. Eine Zukunft, in der Ethereum Validatoren weiterhin subventionieren kann, ohne diejenigen zu verwässern, die Ether halten, ist für das Netzwerk sehr vielversprechend.

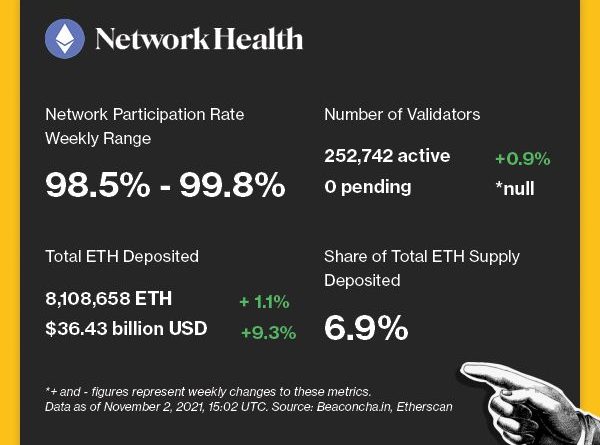

Pulskontrolle

Im Folgenden finden Sie einen Überblick über die Netzwerkaktivitäten auf der Ethereum 2.0 Beacon Chain in der letzten Woche. Weitere Informationen zu den in diesem Abschnitt vorgestellten Metriken finden Sie unter unser 101 Erklärer zu Eth 2.0-Metriken.

Haftungsausschluss: Alle Gewinne aus dem Eth 2.0-Staking-Unternehmen von CoinDesk werden an eine Wohltätigkeitsorganisation nach Wahl des Unternehmens gespendet, sobald die Übertragungen im Netzwerk aktiviert sind.

Validierte Takes

- Das Altair-Upgrade verschobene Validator-Belohnungen hin zu neu geschaffenen „Sync Committees“ von 512 zufällig ausgewählten Validatoren. HINTERGRUND: Synchronisierungskomitees sind dafür verantwortlich, Light-Clients zu unterstützen und den neuesten Blockheader zu signieren. Die Wahrscheinlichkeit, dass ein Validator in das Komitee gewählt wird, beträgt derzeit 1/489 und die Bestätigungsprämien/Strafen werden für den 24-Stunden-Zeitraum, in dem er Teil des Synchronisierungskomitees ist, erhöht.

- Ein CryptoPunk NFT schien zu für 530 Millionen US-Dollar verkaufen nachdem eine On-Chain-Transaktion letzten Donnerstag Preisbot-Alarme verursacht hatte. HINTERGRUND: Während CryptoPunks in der Vergangenheit für bis zu 4.200 ETH verkauft wurden, wäre der gefälschte Verkauf um Größenordnungen der größte gewesen. Es scheint, dass der Besitzer einen Blitzkredit verwendet hat, um den gefälschten Kauf des Punks zu tätigen, indem er 124k ETH borgte und zurückzahlte. Der Umzug war wahrscheinlich ein Marketing-Gag.

- Cream Finance war von einem Blitzkredit ausgenutzt für über 260 Millionen US-Dollar an Einlegervermögen. HINTERGRUND: Cream ist eine bekannte Peer-to-Peer-Plattform für dezentrale Finanzkredite (DeFi) mit einer Geschichte von Exploits. Der Flash-Kredit manipulierte den Preis von Creams fehlerhafter Sicherheit „yUSD“, wodurch der Preis künstlich hoch wurde und der Verwerter erhebliche Kreditaufnahme machte. Die Ausbeuter zeigten erhebliche DeFi-Kenntnisse, maximierten die Rückgabe ihrer Beute und verbargen ihre Spuren mit der Ren Bitcoin-Brücke.

- Es wurde gemunkelt, dass Aave anfällig für einen ähnlichen Exploit ist wie der, der auf Cream abzielte, was Justin Sun dazu veranlasste, mehr als 4 Millionen US-Dollar an Sicherheiten entfernen. HINTERGRUND: Eine Schwachstelle mit xSushi-Sicherheiten machte den Aave-Einlegern Angst und führte zu einem Rückgang des Total Value Locked (TVL) um ~20 %. Der Governance-Prozess hielt das Team davon ab, eine sofortige Fehlerbehebung vorzunehmen, und der Fehler ist bis heute noch ausnutzbar. Die Analyse des Aave-Teams ergab, dass die Manipulation für einen Hacker nicht rentabel wäre.

Faktoid der Woche

Offene Kommunikation

Valid Points bezieht Informationen und Daten über CoinDesks eigenen Eth 2.0-Validator in die wöchentliche Analyse ein. Alle Gewinne aus diesem Staking-Unternehmen werden an eine Wohltätigkeitsorganisation unserer Wahl gespendet, sobald die Übertragungen im Netzwerk aktiviert sind. Einen vollständigen Überblick über das Projekt finden Sie unter unser Ankündigungspost.

Sie können die Aktivität des CoinDesk Eth 2.0-Validators in Echtzeit über unseren öffentlichen Validierungsschlüssel überprüfen, der wie folgt lautet:

0xad7fef3b2350d220de3ae360c70d7f488926b6117e5f785a8995487c46d323ddad0f574fdcc50eeefec34ed9d2039ecb.

Suchen Sie danach auf einer beliebigen Eth 2.0-Block-Explorer-Site.