DeFi 2.0: Ist es die nächste Welle der Kryptowährung? | von Anita Iyer | Die Hauptstadt | Nov. 2021

Wie gestaltet DeFi 2.0 das aktuelle Modell neu und bewältigt die Herausforderungen bestehender DeFi-Protokolle?

Das Spannende am Krypto-Vers ist, dass es sich immer wieder neu erfindet und neue Konzepte entstehen, um die Mängel der bestehenden Projekte zu beheben.

DeFi (Decentralized Finance) hat seit Sommer 2020 ein exponentielles Wachstum mit einem gesperrten Gesamtwert von 105,69 Mrd Defipulse.com.

Das stetige Wachstum von DeFi im vergangenen Jahr kann auf mehrere Faktoren zurückzuführen sein:

A. Anleger werden von DeFi gefesselt, um Gewinne zu erzielen,

B. Streben Sie nach finanzieller Freiheit,

C. Loslösung von traditionellen Finanzinstituten.

Lesen Sie auch: Sollten Sie in Stablecoins investieren? Sind sie wirklich stabil?

Viele verschiedene Protokolle wie SushiSwap, Aave, Uniswap usw. bieten eine Vielzahl von Dienstleistungen mit einigen Gemeinsamkeiten wie Kreditvergabe, Liquiditätspools, Anreize, Governance-Token usw.

Dieses Modell hat jedoch Mängel wie übermäßiges Ertragsfarmen oder Liquiditätsminen. Um diese Einschränkungen zu beheben, haben Projekte einige wichtige Änderungen vorgenommen, die die Schwachstellen des traditionellen Modells beheben, mit denen bestehende DeFi-Projekte konfrontiert sind.

Diese neue Welle trägt den Titel DeFi 2.0. Lassen Sie uns also tiefer graben, um zu verstehen, was dies für den DeFi-Raum bedeutet.

Seit DeFi im Sommer 2020 an Popularität gewonnen hat, hat es es geschafft, Benutzer anzuziehen, indem es sie mit hohen Erträgen durch Yield-Farming belohnt. Wenn Token auf den Markt kommen, benötigen sie Liquidität, um in DEXs (Dezentrale Börsen) und AMMs (Automated Market Maker) zu handeln, ohne den Preis des Tokens zu beeinflussen und gleichzeitig Investoren anzuziehen. Ohne nennenswerte Liquidität im Protokoll wird es schnelle Pumps und Dumps geben – Dinge, nach denen Investoren bei ihren Krypto-Investitionen nicht suchen.

Lesen Sie auch: Staking vs Yield Farming: Was ist der beste Weg, um passives Einkommen zu erzielen?

Die größte Herausforderung für die DeFi-Protokolle bestand jedoch darin, eine dauerhafte Liquidität auf nachhaltige Weise aufrechtzuerhalten. Der übliche Weg besteht darin, den Liquiditäts-Mining-Anreizen native Token zuzuweisen. Dadurch kann das Protokoll schnell wachsen, wenn Kapital in das Projekt fließt.

Obwohl viele Anleger dem Liquiditätspool beitreten, um die damit verbundene hohe jährliche prozentuale Rendite (APY) im Auge zu behalten, sind dies keine treuen Gläubigen, und eine Mehrheit wird zu einem anderen Protokoll wechseln, wenn ein höherer Anreiz geboten wird – wodurch ein Verkaufsdruck für die Einheimischen entsteht Zeichen.

Um das zu umgehen, fügen einige Protokolle ihren Liquiditäts-Mining-Belohnungen eine Sperrfrist von etwa fünf Tagen hinzu, aber dies verzögert das Problem nur, anstatt es zu lösen.

Lesen Sie auch: Krypto-Investitionen: 5 Altcoins, die ich während der Dips gekauft habe

Die Ertragslandwirtschaft hat es geschafft, unglaublich viel Geld in diese Protokolle zu locken, aber im Laufe der Zeit gab es mehrere Nachteile:

A. Wenn die Mehrheit der Landwirte anfängt, ihre Belohnungen zu kippen, wird ein starker Verkaufsdruck erzeugt. Während es für Investoren logisch sein könnte, zum nächsten Projekt überzugehen, das bessere Renditen bietet, ist dies keine gute Nachricht für das Protokoll selbst und die Gläubigen, da der Preis des nativen Tokens erheblich sinkt.

B. Sobald die Renditen niedriger sind als bei Konkurrenzprojekten, verlässt die Liquidität das Protokoll und hinterlässt den Token-Inhabern preisgünstige Token.

Um diese Herausforderungen zu bewältigen, entstehen andere Alternativen, und Projekte, die sie verwenden, sind als DeFi 2.0 bekannt.

Der DeFi-Sektor erfindet sich neu und führt neue Lösungen ein, um die Hindernisse der DeFi-Projekte der ersten Generation durch Änderung des Protokolldesigns und der Tokenomik zu überwinden. Spieler wie OlympusDAO, Tokemak, Alchemix, Abracadabra und Curve verändern das Spiel für immer und gehören zu den Top-Namen in der Branche.

Diese neue Art von Projekten unter DeFi 2.0 finden Wege, um ein Gleichgewicht zwischen Liquiditäts-Mining-Anreizen ohne den epischen Aufschwung und dem plötzlichen, steilen Zusammenbruch der meisten Yield-Farming-Programme zu schaffen.

DeFi-Projekte entscheiden sich für Protocol-Controlled Liquidity (PCV), bei der sie Gelder ansammeln, um ihr Protokoll zu unterstützen, anstatt es von Benutzern zu leihen, indem sie sie mit hohen Anreizen locken.

1. OlympusDAO

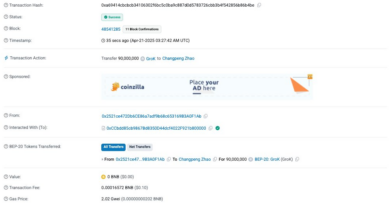

OlympusDAO muss für die Einführung der Innovation von ‚Bonding‘ in DeFi gutgeschrieben werden. Benutzer, die Krypto als Sicherheiten beiseite legen, erhalten OHM-Token mit einem Abschlag, und OlympusDAO wird diese Sicherheiten als Reserven verwenden. Um den relativen Wert von OHM zu diesem Vermögenswert zu bestimmen, passt das Protokoll das Angebot an, indem es entweder mehr OHMs prägt oder sie verbrennt. Einfach ausgedrückt, bietet das Protokoll einen Anreiz für Benutzer, ihre Liquidity Protocol-Token an das Protokoll im Austausch für ermäßigte OHM zu verkaufen.

Tokemak ist ein DeFi-Primitives, das darauf ausgelegt ist, nachhaltige Liquidität zu generieren, und zielt darauf ab, mehr klebrige Liquidität zu schaffen. Jeder Vermögenswert auf der Plattform hat seinen eigenen Pool, der als Reaktor bezeichnet wird, und TOKE wird verwendet, um Liquidität in diese Pools zu leiten. Liquiditätsanbieter liefern nur einen Token an den dedizierten Reaktor, und TOKE-Inhaber werden Liquidity Director. Diese LDs entscheiden, wohin die Liquidität fließen soll und schaffen so Anreize für LPs und LDs.

Lesen Sie auch: Dezentrale Finanzen: Welche Länder führen die Liste des globalen DeFi-Adoptionsindex 2021 an?

Nach den Genesis-Pools von ETH und USDT hat die Tokemak-Community damit begonnen, darüber abzustimmen, welche Reaktoren initiiert werden sollen. Nach der Abstimmung werden diese Assets mit den Assets im Genesis-Pool gepaart und in DeFi bereitgestellt.

Angesichts der neuen Generation von Protokollen, die nach Lösungen für ein dauerhaftes Liquiditätsmining suchen, wird es interessant sein zu sehen, wie andere Protokolle ihr Produktdesign und ihre Tokenomik ändern.

DeFi 2.0 mag ein Meme auf Social-Media-Seiten sein, aber das Konzept wird bleiben, da es darauf abzielt, das Liquiditätsmining nachhaltig zu gestalten. Da mehr Innovationen wie Bonding in Krypto einfließen, wird der DeFi-Raum wachsen, und bestehende Protokolle können sich an die neueren anpassen. Und schließlich können neuere Konzepte wie DeFi 2.0 dazu beitragen, der Krypto neue Aufregung zu verleihen und mehr Investitionen in diese Projekte anzuziehen.

Welche DeFi 2.0-Projekte finden Sie interessant? Kommentiere unten.