Traditionelle Märkte und Kryptomärkte beginnen zu konvergieren

Eines der lustigen Dinge an Puzzles, für diejenigen unter Ihnen, die sie noch nicht ausprobiert haben, ist das befriedigende Zusammenfügen von Teilen, die zusammenpassen, um einen Teil eines Bildes zu enthüllen. Ein anderer sieht zu, wie das ganze Bild entsteht, wenn sich weitere Teile verbinden.

Im Juli letzten Jahres teilte das US-Büro des Comptroller of the Currency (OCC) mit, dass Nationalbanken könnte Krypto-Assets verwahren. Das war eine ziemlich große Sache, denn sollten die Nationalbanken diesen Service anbieten, könnten Anleger theoretisch ihre gewohnte Institution bitten, alle ihre Bestände zu verwahren, seien es Aktien, Anleihen oder Krypto. So viel einfacher. Ein großes Hindernis für Kryptoinvestitionen wurde beseitigt.

Im September sagte der OCC, dass sie könnte Dienstleistungen für Stablecoin-Emittenten erbringen, wie Reserven zu halten. Banken hatten dies schon seit einiger Zeit getan, jedoch in einem unsicheren regulatorischen Umfeld. Jetzt hatten sie die offizielle Genehmigung dazu. Stabile Münzen, die eins zu eins durch Fiat in Bankreserven gedeckt sind, gelten in einer der am stärksten regulierten Branchen in den USA nicht als Risiko.

Und dann diese Woche die Bundesbankenaufsichtsbehörde veröffentlichte einen Auslegungsbrief Nationalbanken und Bundessparkassen können öffentliche Blockchains verwenden, um Zahlungen zu speichern und zu validieren. Blockchains erhalten effektiv den Status eines "Zahlungsnetzwerks".

Sehen Sie das Bild auftauchen? Es geht nicht nur darum, die Produktpalette zu erweitern, die Banken ihren Kunden anbieten können. Es geht nicht nur darum, bessere Zahlungsdienste anzubieten. Es geht um die Konvergenz zwischen traditionellen und Kryptomärkten. Es geht auch um die Rolle des Dollars in den Volkswirtschaften von morgen.

Schau genauer hin

Schauen wir uns an, warum dieses aufkommende Bild es wert ist, beachtet zu werden:

- Es sind gute Nachrichten für Kryptomärkte: ein Anstoß für traditionelle Banken, Unterstützung für die Blockchain-Infrastruktur anzubieten und sogar Kryptotransaktionen zu erleichtern. Dies erleichtert Kryptoinvestitionen für traditionelle Investoren, was mehr Geld in die Branche bringt, was zu mehr Infrastrukturentwicklung führt, und so weiter in einem positiven Kreis, der letztendlich einer immer breiteren Nutzerbasis die Möglichkeit bietet. Wenn Anleger Krypto-Vermögenswerte mit stabilen Münzen bezahlen können, die von ihrer Bank über ihre Bank ausgegeben wurden, und die Vermögenswerte automatisch auf ihr Bankkonto eingezahlt werden, warum dann? nicht einen Teil Ihres Portfolios in ein systemisches Sicherungsinstrument investieren? Barrieren werden entfernt.

- Es ist gut für traditionelle Märkte, da es wahrscheinlich die Entstehung eines neuen Typs eines kostengünstigeren und transparenteren Abwicklungssystems fördern wird. Trotz erheblicher Verbesserungen in den letzten zehn Jahren wird die traditionelle Regelung immer noch durch Versöhnungsbedürfnisse behindert. Die Verwendung von Stablecoins behebt dies nicht unbedingt (die Probleme sind eher legal als technologisch), öffnet jedoch die Tür zu einem alternativen Prozess, der eine eingehendere Untersuchung wert sein könnte und der möglicherweise mit einem zukünftigen Markt für symbolisierte traditionelle Vermögenswerte, neue Arten von, verbunden ist Vermögenswerte, die wir noch nicht einmal entworfen haben, und alles dazwischen.

- Es ist gut für den Bankensektor und öffnet möglicherweise die Tür zu neuen Arten von Finanzprodukten sowie zu Zahlungs- und Sicherheitendiensten. Angesichts der durch immer höhere Compliance-Kosten und niedrige Zinssätze gedrückten Bankmargen, die wahrscheinlich nicht so schnell steigen werden, wird die Notwendigkeit, die Einnahmequellen zu diversifizieren und den bestehenden Kunden mehr Wert zu entziehen, für einen systemrelevanten Teil unserer Wirtschaft immer wichtiger.

- Es ist gut für finanzielle Innovationen. Banken können stabile Münzen verwenden, aber sie können sie auch ausgeben, möglicherweise mit Schnickschnack und Funktionen. JPM-Münze, ausgegeben von der Investmentbank JPMorgan, ist jetzt live und verwendet, um globale Großhandelszahlungen zu leisten. Weitere werden folgen, jede mit ihrer eigenen Funktionalität und Zielgruppe. Und wenn sie interoperabel werden, verfügen wir über einen Schwarm programmierbarer Token, die die Liquidität in zuvor übersehenen Wirtschaftssegmenten erhöhen und gleichzeitig die Kosten für neue Arten von Transaktionen senken und diese fördern können.

- Es ist gut für die Liquidität. Abgesehen von der oben erwähnten potenziellen Vielfalt innerhalb und Anwendungsfällen für programmierbare Stallmünzen ist es wahrscheinlich, dass mehr Kryptodollar, die um ein System schwappen, das austauschbare Abrechnungstoken ermöglicht, eine bessere Optimierung des Kapitals ermöglichen.

- Es ist gut für die Weltwirtschaft. Effizientere grenzüberschreitende Abwicklungen sind gut für den Handel, senken die Kosten für Dokumentation und Compliance und geben Blockchain-Lieferketten- und Handelsfinanzierungs-Apps möglicherweise endlich das Transaktionselement, das sie vermisst haben. Bessere Zahlungssysteme fördern die Wirtschaftstätigkeit.

- Es ist gut für den Dollar. Angesichts der Tatsache, dass die USA hier die Führung übernehmen, ist es wahrscheinlich, dass Dollar-gestützte Stallmünzen de facto zum globalen Abwicklungszeichen werden und die Hegemonie des Dollars weiter festigen. Eine stärkere Abhängigkeit vom Dollar könnte die Weltwirtschaft anfälliger machen, insbesondere wenn ein unbegrenztes Angebot an Währungen den Markt überschwemmt. Blockchain-basierte Systeme ermöglichen jedoch eine schnelle Iteration der Innovation von Zahlungstoken, und der menschliche Einfallsreichtum wird wahrscheinlich einen Weg finden, um Schwachstellen und Schwachstellen bei Bedarf auszugleichen.

Eine ruhige Verwandlung

Die Puzzle-Metapher, die ich zu Beginn eingeführt habe, erinnert mich an eine meiner Lieblingsphilosophien: "Wenn Sie glauben, Sie hätten das Puzzle des Lebens herausgefunden, gibt Ihnen jemand ein weiteres Stück."

Die Kryptomärkte sind so. Nur wenn Sie glauben, die möglichen Auswirkungen von zu verstehen Bitcoin und andere dezentrale Wertmarken stellen Sie fest, dass es in dieser Geschichte nicht nur um eine neue Art von Markt geht. Es geht auch um traditionelle Märkte und wie sie sich entwickeln.

Obwohl noch viele Hürden zu überwinden sind und noch viele weitere Gesetze und Richtlinien erforderlich sind, erhalten wir einen Einblick, wie die Finanzen von morgen aussehen könnten. Und Blockchains und Krypto-Assets spielen eine bedeutende Rolle in dem sich abzeichnenden Bild, das so viel mehr darstellt als steigende Preise und Portfolioallokationen – es skizziert eine neue Art der Transaktion, die uns alle letztendlich betreffen wird.

Weiß jemand was noch los ist?

Jeder weiß, dass alle Blasen platzen, wenn eine Nadel auf der Szene erscheint. Es ist schwer vorstellbar, dass etwas so chaotisch und laut wie ein Aufstand mit etwas so Kleinem und Scharfem wie einer Nadel verglichen wird. Lassen Sie uns also Metaphern mischen und mit dem plötzlichen Auftreten einer „Unebenheit auf der Straße“ fortfahren.

Dies ist jedoch nicht geschehen – die wichtigsten US-Aktienmärkte stiegen weiter und die Call-Optionen sahen ihre vierthöchster Tag seit Bestehen. Entweder befinden sich die traditionellen US-Märkte nicht in einer Blase, oder wir hatten diese Beule noch nicht.

Wenn es sich jedoch nicht um 10-Jahres-Renditen handelt, die zum ersten Mal seit März um mehr als 1% gesunken sind … Wenn es keine größere Wahrscheinlichkeit für Körperschaftsteuererhöhungen oder Kartellgesetze gibt … Wenn dies nicht der Fall ist, hat die Erkenntnis, dass die politische Polarisierung das Vertrauen in die USA gestärkt hat demokratischer Prozess auf ein Generations-Tief, wie wird diese Beule dann aussehen? Ich schaudere beim Nachdenken.

Der Optimist in mir glaubt gern, dass die Stärke des Marktes angesichts größerer politischer Turbulenzen als je zuvor ein unerschütterliches Vertrauen zeigt, das die demokratischen Institutionen der USA auf jeden Fall haben werden. Das ist berührend. Aber es fühlt sich nicht wahr an.

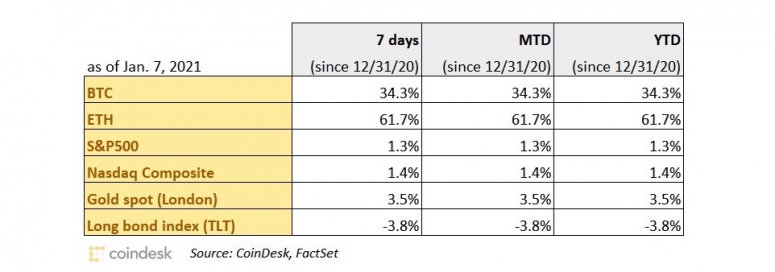

Um die Dinge noch weiter zu verwirren, hatten Krypto-Assets auch eine außergewöhnliche Woche mit BTC und ETH Renditen von über 34% bzw. 60%.

(Ja, ich weiß, dass alle drei Spalten in der obigen Tabelle gleich sind – so haben sich die Daten entwickelt. Dieser Zufall ist nur ein weiteres Detail, das diese Woche besonders seltsam macht.)

Was dies aus traditioneller Investitionssicht verwirrend macht, ist, dass Bitcoin ein gute Absicherung gegen "verrückt" und diese Woche waren die Dinge definitiv verrückt. Aber die Börse sagt uns, dass alles in Ordnung ist.

Und es ist nicht so, dass Krypto-Assets und -Bestände stärker korrelieren. Die 30-Tage-Korrelation (aus Investitionssicht nicht nützlich, aber ein praktisches Erzählinstrument) zwischen BTC und dem S & P 500 ist zum ersten Mal seit letztem Februar negativ geworden.

Während ich tippe, flirtet der BTC-Preis erneut mit 40.000 US-Dollar, doppelt so viel wie vor drei Wochen. Könnte dies auch eine Blase sein?

Der Unterschied zwischen den Bewegungen in BTC und ETH besteht darin, dass sie starke fundamentale Treiber hinter sich haben. Dazu gehören die oben genannten zahlreichen „Unebenheiten auf der Straße“ und das wachsende Bewusstsein institutioneller Anleger, dass diese Vermögenswerte so konzipiert sind, dass sie getrennt von der traditionellen Wirtschaft mit unterschiedlichen Anreizen und Rechnungslegungsmechanismen betrieben werden.

Eine kurzfristige Korrektur dieser Werte wäre jedoch nicht überraschend (obwohl die Nachfrage möglicherweise so hoch ist, dass dies nicht der Fall ist). Und wenn die traditionellen Märkte zusammenbrechen, werden die Krypto-Assets wahrscheinlich auch in der Eile zur Liquidität sinken. Mit Blick auf die Zukunft waren die zugrunde liegenden Fundamentaldaten jedoch noch nie so stark.

(Jetzt ist ein guter Zeitpunkt, um Sie daran zu erinnern, dass nichts in diesem Newsletter jemals eine Anlageberatung ist.)

KETTENGLIEDER

Investoren sprechen:

· Das Steinkamm Investorenbrief ist muss gelesen werden – eines der eloquentesten und aufschlussreichsten (ganz zu schweigen von amüsanten und bewegenden) Stücken, die ich seit langem gelesen habe, über die Natur des Geldes und warum Bitcoin wichtig ist.

· Investor Bill Miller, dessen Flaggschiff-Investmentfonds im Jahr 2020 den S & P 500 Index zum zweiten Mal in Folge übertraf, sagte, er glaube, Bitcoin könnte Bargeld ersetzen und die Märkte unterschätzen das Inflationsrisiko. Und dann ist da noch Folgendes: "Warren Buffett hat bekanntlich Bitcoin-Rattengift genannt. Er kann gut recht haben. Bitcoin könnte Rattengift sein, und die Ratte könnte Bargeld sein. “

· Er wies auch darauf hin, in einem separaten Interview, dass Bitcoin "weniger riskant wird, je höher es geht."

· · Skybridge Capital, die von Anthony Scaramucci geleitete Hedgefonds-Investmentfirma, bestätigte die Auflegung eines neuen Bitcoin-Fonds Montag und sagte, sein Engagement in Bitcoin hat bereits 310 Millionen US-Dollar erreicht.

· Laut Michael Sonnenshein, ehemaliger Geschäftsführer und jetzt CEO des Digital Asset Managers Graustufeninvestitionen (im Besitz von DCG, ebenfalls die Muttergesellschaft von CoinDesk), ein breiteres Spektrum von institutionellen Anlegern, einschließlich Renten und Stiftungen, beginnt, sich an den Crypto Asset Funds des Unternehmens zu beteiligen.

· Dies ist das beste Zitat, das ich je gesehen habe, warum selbst Skeptiker in Bitcoin investieren sollten. über Lionel Laurent und Mark Gilbert in Bloomberg: "Bitcoin ist das perfekte Mittel, um die unendliche Dummheit der Menschheit auszunutzen", sagt Julian Rimmer, ein Händler bei Investec Plc. "Ein kleiner Prozentsatz des eigenen Portfolios muss in diesem" Vermögenswert "gehalten werden, da Leichtgläubigkeit nie aus der Mode kommt."

· · Das Global Markets Strategy-Team von JPMorgan hat eine Notiz veröffentlicht Dies setzt ein langfristiges theoretisches Kursziel für BTC von 146.000 USD voraus, vorausgesetzt, die Volatilität von BTC konvergiert gegen die von Gold.

· · Merryn Somerset Webb, Chefredakteur von MoneyWeek, sagte in einem Kommentar für die Financial Times dass sie etwas Geld in Bitcoin stecken wird, gesteht aber, dass ihre "Go-to-Inflation-Absicherung Gold bleiben wird, aus dem einfachen Grund, dass es nicht neu ist".

Imbissbuden:

Das CFA Institute Research Foundation, Teil der globalen Vereinigung für Investmentprofis, hat einen 64-seitigen Leitfaden zum Investieren in Krypto-Assets veröffentlicht. "Cryptoassets: Der Leitfaden zu Bitcoin, Blockchain und Kryptowährung für Investmentprofis" wurde von Matt Hougan und David Lawant, CIO bzw. Analyst bei Crypto Fund Manager Bitwise, verfasst. WEGBRINGEN: Diese Veröffentlichung ist von Bedeutung, da das CFA-Institut eine angesehene Quelle für die Weiterbildung im Bereich Fondsmanagement ist. Durch die Werbung für einen Leitfaden werden nicht nur Kryptowährungen und Token als erwägenswert für Portfolios validiert. Außerdem wird den fast 200.000 Mitgliedern des Vereins ein gut geschriebenes und gründliches Informationsdokument vorgelegt.

Kryptowährungsaustausch Bakkt, unterstützt von der NYSE-Muttergesellschaft Intercontinental Exchange (ICE), ist in fortgeschrittene Gespräche an die Öffentlichkeit zu gehen Laut Bloomberg durch eine Fusion mit der VPC Impact Acquisition Holdings (SPAC). WEGBRINGEN: Dass der erste große Krypto-SPAC ein Infrastrukturspiel ist, unterstreicht den Unterschied zwischen jetzt und 2017. Damals ging es um glänzende neue Token und „dezentrale Protokolle“. Jetzt dominiert die Infrastruktur die neue Finanzierung.

Die Chicago Mercantile Exchange (CME) ist jetzt die größte Bitcoin-Terminbörse in Bezug auf das offene Interesse an der Welt. WEGBRINGEN: Dies ist ein Hinweis auf das wachsende institutionelle Interesse an Kryptomärkten – die CME ist eine der wenigen in den USA regulierten Börsen für Kryptoderivate und daher der Ort für die meisten institutionellen Aktivitäten der USA in Bitcoin-Futures. Das Wachstum ist spektakulär, da der Austausch im vierten Quartal auf dem fünften Platz begann (siehe unsere Quartalsbericht für mehr dazu.)

Bitweises Asset Management offenbarte, dass seine AUM hat sich verfünffacht auf 500 Millionen US-Dollar gegenüber 100 Millionen US-Dollar Ende Oktober. WEGBRINGEN: Weitere Beweise für ein wachsendes institutionelles Interesse, falls vorhanden. Der größte Teil des Anstiegs stammte aus dem Multi-Asset-Fonds, was zeigt, dass die Anleger beginnen, über Bitcoin hinauszudenken.

Krypto-Depotbank BitGo hat sein Wrapped Bitcoin (WBTC) -Projekt erweitert, das Bitcoin in ein Ethereum-basiertes Token umwandelt, in das Tron-Netzwerk. WBTC war bisher nur im Ethereum-Netzwerk verfügbar und konvertiert Bitcoin in ein Bitcoin-gestütztes Token in einer anderen Blockchain. BitGo hat auch Wrapped Ether (WETH) auf Tron aktiviert. WEGBRINGEN: Dies erweitert die Ertragspotential von BTC sowie seine potenzielle Attraktivität für professionelle Anleger. WBTC verfolgt den Wert von BTC, kann aber auch in dezentralen Finanzanwendungen verwendet werden, von denen einige Renditen von über 10% bieten.

Das im Oktober von Großbritannien angekündigte Verbot Financial Conduct Authority (FCA) über den Verkauf von Derivaten und Exchange Traded Notes (ETNs) an Privatanleger trat diese Woche in Kraft. WEGBRINGEN: Dies dürfte zunächst keine wesentlichen Auswirkungen haben, da professionelle Anleger weiterhin auf diese Produkte zugreifen können und Privatanleger weiterhin Krypto-Assets kaufen können. Es ist jedoch ein klarer Hinweis darauf, wie weit die FCA von Investitionen unabhängig ist meint, Privatanleger sollten haben, auch mit reichlichen Informationen.

Die Spanne zwischen den sechs Monaten implizite Volatilität für ETH und BTC ist auf ein Rekordhoch gestiegen von 46%. WEGBRINGEN: Dies zeigt uns, dass der Markt eine höhere Volatilität für die ETH im Vergleich zu BTC erwartet, was in einem Bullenmarkt höhere Renditen impliziert.

Das hast du vielleicht gesehen CoinDesk (ja, wir) hat erworben TradeBlock, der branchenweit führende Anbieter von Kryptoindexen. WEGBRINGEN: Dies gibt uns Zugang zu tieferen Datensätzen über Marktbewegungen sowie zu robusten Indizes für die Preise von Krypto-Assets. Dadurch können wir auch das professionelle Anlegerpublikum besser bedienen und Informationen, Erkenntnisse und Daten kombinieren.